Article

미국·유로존·일본 2023년 하반기 경제전망

글로벌 No. 1 딜로이트 글로벌 이코노미스트의 최신 세계 경제 뉴스와 트렌드 분석을 전합니다.

안녕하세요.

딜로이트 인사이트는 글로벌 경제 및 산업 구도에 영향을 주는 주요 이슈에 대한 인사이트를 소개하고 최신 경제산업 데이터와 그 함의를 분석한 ‘딜로이트 주간 글로벌 경제 리뷰’를 매주 금요일에 발행합니다.

딜로이트 글로벌 수석 이코노미스트 아이라 칼리시(Ira Kalish) 박사를 비롯한 딜로이트 글로벌 이코노미스트 네트워크(DGEN)가 매주 배포하는 ‘딜로이트 주간 글로벌 경제 리뷰’를 통해 중요한 세계 경제 동향을 간편하게 파악하실 수 있습니다.

‘딜로이트 주간 글로벌 경제 리뷰’는 국내 유력지 등 다양한 채널을 통해 외부 배포되고 있으며, 딜로이트의 풍부최한 경제·산업 인사이트를 전달하는 플랫폼의 기초 콘텐츠로 자리잡을 것입니다.

많은 관심 및 활용을 부탁드립니다.

2023년 7월 1주차 딜로이트 주간 글로벌 경제 리뷰는 미국·유로존·일본 경제예측 담당자의 2023년 하반기 경제 전망을 요약해 전달합니다.

1. 미국, 경기침체 피하겠지만 성장둔화 불가피

2. 유로존, 취약한 회복국면 지속 예상

3. 일본, 인플레 가속화→통화정책 전환 가능성

1.미국, 경기침체 피하겠지만 성장둔화 불가피

대니얼 바크먼(Daniel Bachman)

딜로이트 미국 경제 예측 책임자

미국 부채한도 협상이 당초 우려와 달리 별다른 극적 상황을 연출하지 않고 일단락됐다. 승자와 패자를 둘러싼 논쟁이 민주-공화 양당에서 몇 년간 이어지겠지만, 미국 디폴트와 연방정부 셧다운 위기를 피했다는 점에서 미국과 세계 경제가 승자라 할 수 있다.

부채한도 상향 문제가 불거질 때마다 미국 재무부의 부채 상환 능력에 대한 우려가 주기적으로 부각되겠지만, 적어도 향후 2년간은 이로 인해 글로벌 금융시장이 혼란에 빠질 일은 없다. 또 미국을 경기침체에 빠뜨릴 수 있는 미국 연방정부 셧다운 위험도 피할 수 있다. 오늘날 각종 당파 싸움과 선동이 끊이지 않는 미국 정계에서 조 바이든 대통령과 케빈 매카시 하원의장이 합의에 도달한 것은 어쨌거나 칭찬할 만한 일이다.

합의 내용은 부채한도 적용을 유예하는 대신 정부지출을 일부 삭감한다는 내용이었으나, 정부지출 삭감폭은 경제 전망에 거의 영향을 줄 수 없을 정도로 미미하다.

이번 합의로 경제 전망이 완전히 밝아진 것은 아니다. 미국 경제 성장이 2023년 하반기에 크게 둔화될 것이라는 딜로이트의 전망에는 변함이 없다. 혼재된 경제지표들이 이러한 전망을 뒷받침한다.1 하지만 경기침체 가능성은 적다. 경기침체를 전망하기에는 노동시장을 중심으로 긍정적 소식이 지나칠 정도로 많다. ‘삼의 법칙’*에 따르면, 미국이 경기침체에 빠질 것이라는 신호는 전혀 없다.

*삼의법칙(Sahm Rule)2 경제학자들이 경기침에 발생 여부를 실시간으로 판단하는 가장 흔한 방법은 연준 경제학자 클라우디가 삼(Claudia Sahm)이고안한 '삼의 법칙'이다.3 삼의 법칙은 실업률의 최근 3개월 이동평균이 지난 12개월 동안 최저치보다 0.5%포인트 높으면경기침체가 시작된 것으로 간주한다. 현재 실업률은 매우낮고 고용 증가세가 가파른 만큼, 연말까지 웬만해서는 삼의 법칙이 나타날 가능성은 거의없다. 특히 구인 건수가 실업자 수를 훨씬 상회하고 있다. |

대부분 경제지표가 긍정적이지만 연방준비제도(이하 ‘연준’)의 공격적인 긴축 정책은 여전히 여러가지 경기하방 위험을 야기한다. 그 중 저수익 증권의 시가평가(mark to market)에 따른 위험은 이미 가시화되고 있다. 하지만 연준은 지금까지 위험의 확대를 성공적으로 억제하고 있다. 최근 연준이 실시한 ‘은행 대출책임자 설문조사’(Senior Loan Officer Survey)4에서도 나타났듯이 대출 기준이 엄격해지고 있지만, 소형 은행들의 대출 규모는 지난 3월 실리콘밸리은행(SVB) 사태를 이겨내고 다시 증가하고 있다. 따라서 현재 대출 여건은 경기침체가 아니라 경제성장 둔화 전망과 맥을 같이 하고 있다.

또 다른 위험은 기업투자 감소다. 올해 1, 2분기에 기업의 설비투자가 감소했고, 지식생산물에 대한 투자 증가세도 둔화됐다. 원격근무에 적응하기 위해 필요한 장비와 소프트웨어에 대한 기업들의 투자가 어느 정도 마무리된 데다, 생산능력을 늘리려는 기업들도 거의 없기 때문인 것으로 풀이된다. 따라서 향후 5년간 제조업 부문을 제외한 기업의 건축물 투자와 함께 전반적인 기업투자도 저조한 양상을 보이며 미국 경제에 마이너스 영향을 줄 것으로 예상된다. 또한 기업투자가 예상보다 큰 폭 감소한다면 고용과 소비도 파급 영향을 받을 수밖에 없다.

유럽과 중국의 경제 악화도 미국 경제에 악재다. 유럽 경제는 그동안 여러 쇼크를 놀라울 정도로 잘 이겨냈지만, 앞으로도 여러 복병이 숨어 있다. 당장 올 겨울 필요한 천연가스 재고를 유지하기가 힘들 수 있다. 중국 경제성장 향방에도 큰 물음표가 붙어 있어 불확실성을 증폭시키고 있다.5

미국 경제는 향후 1년간 이처럼 여러가지 강력한 역풍을 맞이할 것으로 예상되지만, 적어도 미국 정부가 자초하는 역풍은 지나간 것으로 보인다.

■ 딜로이트의 2023년 미국 경제 시나리오

- 경제성장 정체 수준까지 둔화(기본 시나리오) – 확률 60%

경제가 정체 양상을 보이겠지만 경기침체에 빠지지는 않는다. 연준의 긴축정책 지속, 유럽과 중국 경제성장 둔화, 에너지 가격 상승, 강한 달러 등이 주요 역풍으로 작용한다. 하지만 엔터테인먼트와 여행 등 서비스 부문에서 보복수요가 폭발하며 소비지출은 계속 증가한다. 또 정보처리 장비와 소프트웨어 중심으로 기업투자도 계속 증가한다. 다만 사무용 건물과 리테일 건물이 과잉공급 상태인 만큼, 비거주 건축물에 대한 투자는 저조한 양상을 보인다. 주택시장도 침체에서 벗어나지 못한다. 재화 수요 증가세가 둔화되고 남아있는 공급망 문제도 해결되면서, 인플레이션율은 연말 2% 수준으로 떨어진다.

- 인플레이션 다시 가속화 – 확률 20%

공급망 압력 완화에 따른 인플레이션율 하락은 일시적 현상에 그치고, 노동시장 경색이 임금을 끌어올려 비용과 물가도 다시 상승한다. 2022년 내내 충격요법으로 인플레이션을 억제하려던 연준이 노동시장의 심각한 경색을 해결할 의지나 능력을 보여주지 않아 인플레이션율은 6% 수준에서 고착화된다. 명목금리는 몇 년 전만 해도 징벌적 수준으로 간주되던 수준까지 치솟지만, 경제활동은 상대적으로 강력한 양상을 유지한다.

- 경기침체 발생 – 확률 20%

연준이 인플레이션 억제에 지나치게 열중한 나머지 경기하방 위험이 손 쓸 수 없을 정도로 증폭된다. 금융 쇼크는 2008년 금융위기 당시에 비하면 강도가 약하겠지만, 이미 취약한 미국 경제가 2024년 중순까지 2.4% 역성장한다. 실업률은 5.5%로 오르며 노동시장 경색 압력을 일부 해소한다. 이후 연준이 완화적 통화정책으로 수정해 미국 경제는 2024년 하반기부터 플러스 성장세로 전환한다.

그림 1: 딜로이트의 미국 실질 국내총생산(GDP) 성장률 시나리오

─

1 Unless otherwise noted, all data cited in the article are taken from Haver Analytics’ reporting of US Government data.

2 Claudia Sahm, Direct stimulus payments to individuals, The Hamilton Project, May 16, 2019.

3 Recessions in the United States are determined by a committee of distinguished academic economists. Since the main purpose is to make economic research on business cycles more efficient, the committee takes time to decide when a recession has started and when it has ended; see: Jennifer Block Martin, “What to expect when you’re expecting a recession,” Wells Fargo, August 4, 2022.

4 Federal Reserve Board, “The April 2023 Senior Loan Office Opinion Survey on Bank Lending Practices,” April 2023.

5 Ira Kalish, Weekly Global Economic Update, week of May 29, 2023.

─

2. 유로존, 취약한 회복국면 지속 예상

알렉산더 보어슈(Alexander Boersch)

딜로이트 독일 수석 이코노미스트

현재 유로존 경제 상황과 향후 전망은 상하방(upside & downside) 요인들이 동시에 영향을 주고 있다. 상방 요인을 살펴보면, 유로존은 전문가들의 우려와 달리 에너지 부족난과 심각한 경기침체 없이 지난 겨울을 이겨냈다. 노동시장도 활황이어서 소비지출이 안정되고 경기신뢰지수가 회복하고 있다. 반면 하방 요인으로는 끈질긴 인플레이션, 여전히 끝나지 않은 금리인상 주기, 지정학적 불확실성 심화 등을 꼽을 수 있다. 2023년 유로존 경제는 이처럼 상하방 요인이 동시에 작용하면서 완만한 성장세를 보일 것으로 전망된다.

기업 및 소비자 신뢰도 회복 신호

경제협력개발기구(OECD) 데이터에 따르면, 유로존 GDP는 올해 1분기에 전분기 대비 0.1% 성장했다. 유로존 주요국 중 스페인(예비치)과 이탈리아가 각각 0.5%, 프랑스가 0.2% 성장했고 독일은 정체 수준을 보였다.1 전반적으로 유로존 경제는 성장이 정체된 것으로 봐도 무방하다.

하지만 얼마 전까지만 해도 일반적이었던 혹독한 경기침체 전망은 이제 물러가고 긍정적 신호가 나오고 있다. 기업과 소비자 신뢰지수가 경제회복 신호를 보낸 것이다. 유럽연합 집행위원회(EC)가 발표하는 경기신뢰지수와 소비자신뢰지수 모두 지난해 가을 전례 없이 낮았던 저점에서 대폭 반등해, 이제 장기 평균에 근접하고 있다.2 다만 기업 신뢰도는 글로벌 추세를 따라 서비스 부문이 제조업 부문보다 훨씬 앞서 나가는 등 부문별 격차가 크다.

제조업 부문은 수주 악화와 글로벌 수요 감소의 부정적 영향을 받고 있다. 독일 제조업 부문 신규 수주는 지난 3월 10% 이상 급감해, 코로나19 팬데믹 개시 초반 몇 개월 이후 가장 큰 폭 감소했다.3 특히 팬데믹 정점 시기에 많이 쌓였던 수주잔고가 거의 해소됐기 때문에 신규수주 급감 소식은 더욱 우려된다. 이에 따라 유로존 제조업 구매관리자지수(PMI)가 경기 위축 국면을 가리켰다. 반면 서비스업 PMI는 견조한 확장국면에 있다.4

소비자 신뢰도는 인플레이션이 실질소득을 압박하고 있음에도 불구하고 에너지 위기가 해소되면서 개선 양상을 보이고 있다. 전반적으로 견조한 노동시장이 소비지출을 떠받치며 경제 안정 요인으로 작용하고 있다. 유로존 실업률은 6%로 사상 최저 수준이다.5

여전한 인플레이션에 긴축 통화정책 지속

유로존 금리인상 주기는 지난해 7월에 시작됐고, 그 동안 유럽중앙은행(ECB)은 금리를 7차례나 올렸다. 지난 5월 금리인상으로 유로존의 기준금리인 리파이낸싱 금리는 3.75%까지 올랐다. 소비자물가지수(CPI)는 지난해 10월 10.6%로 정점을 찍은 후 지난 4월 7%까지 내렸다.6 특히 에스토니아, 리투아니아, 라트비아 등 발틱 3개국의 인플레이션은 완화되고 있음에도 불구하고 15%가 넘는 전례 없는 수준을 보이고 있다. 임금상승이 물가를 끌어올리는 주범이다. 이 외 프랑스는 6.9%, 독일은 7.6%, 이탈리아는 8.8% 등으로 여전히 높고, 벨기에와 스페인 등의 인플레이션은 3~4% 수준을 보이고 있다.

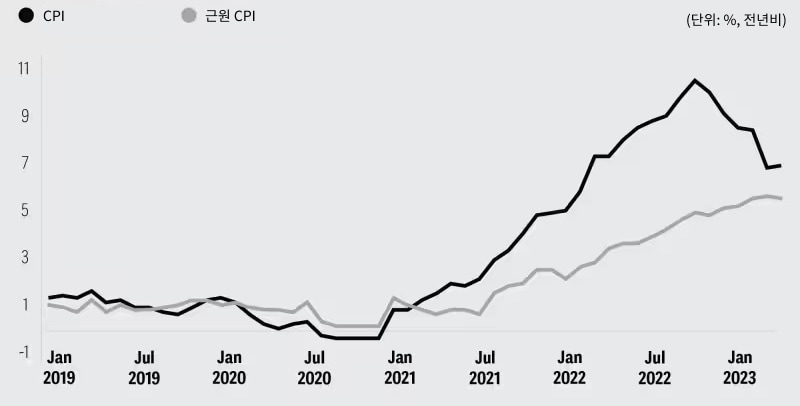

특히 근원 인플레이션이 여전히 높아 금리인상 주기가 끝날 가능성은 거의 없다. 변동성이 높은 식품과 에너지를 제외해 경제 전반의 인플레이션 압력을 측정하는 핵심 지표인 근원 CPI 상승률이 꺾이기는커녕 계속 오르고 있다. 근원 CPI 상승률은 지난 3월 정점을 기록한 후 4월 들어 5.6%로 소폭 하락하는 데 그쳤다. 근원 인플레이션이 이처럼 끈질기게 지속되고 있어 ECB는 인플레이션과 싸움을 지속하겠다는 의지를 재차 표명하고 있다.

그림 2: 유로존 CPI 및 근원 CPI 상승률

유로존 인플레이션은 몇 가지 단계를 거쳤다.7 첫 단계에서는 팬데믹 기간 공급망이 붕괴된 영향에 물가가 치솟았고, 두 번째 단계에서는 우크라이나 전쟁으로 에너지와 원자재 상품 위주로 인플레이션 압력이 가중됐다. 이제 문제는 유로존이 ‘임금-물가 악순환’(wage-price spiral)이 발생하는 세 번째 단계에 진입했느냐다. 인플레이션이 꺾이지 않으면 결국 임금상승세가 가속화돼 물가를 더욱 끌어올리며 인플레이션이 고착화될 수 있다.

이 가운데 유럽 기업들은 단기 내 인플레이션이 꺾일 것이라는 기대를 접었다. ‘딜로이트 유럽 최고재무책임자(CFO) 서베이’에 따르면, 유럽 재무 리더들은 향후 12개월 유로존 인플레이션율을 6.3%로 전망했다. 물가가 오르면 기업들의 자본조달비용도 증가한다. 응답자의 70%는 자본조달비용이 높거나(55%) 상당히 높을 것(15%)으로 전망했다.8

향후 전망

EU 집행위원회는 최근 2023년 유로존 경제가 1% 성장하고 인플레이션율이 약 6%를 기록할 것이라는 그나마 낙관적인 전망을 내놓았으나,9 2022~2023년 일련의 새로운 위기가 고개를 들면서 포스트-팬데믹 경제회복이 방해를 받고 있다는 점을 감안해 매우 낮은 성장률을 전망한 것이다. 유로존 경제 회복이 지속될지 여부는 세 가지 변수에 달려있다. 첫째는 글로벌 수요인데 이는 미국과 중국의 경제성장 향방에 따라 달라질 것이다. 두 번째는 향후 인플레이션 궤도와 그에 따른 실질소득 증감이다. 세 번째는 금리인상이 기업들에 미치는 영향이다.

인플레이션, 특히 근원 인플레이션과의 싸움이 단기 내 성과를 보이면 실질소득이 늘고 민간소비가 확대되며 경제도 확장세를 보일 것이다. 이렇게 되면 금리가 낮아지면서 중기적으로 자본조달비용도 낮아져 기업투자를 끌어올리는 선순환을 형성하게 된다. 하지만 인플레이션과의 싸움이 지속된다면, EU 집행위가 제시한 전망치 1%를 넘는 경제성장률은 올해 보기 힘들 것이다.

─

1 Organization for Economic Cooperation and Development (OECD), “GDP growth - First quarter of 2023, OECD,” May 23, 2023.

2 European Commission, “Business and consumer surveys,” accessed June 2023.

3 Destatis, “Index of new orders in manufacturing,” accessed June 2023.

4 S&P Global Eurozone Composite PMI®, “Eurozone economy expands at strongest pace since May 2022,” press release, April 5, 2023.

5 Eurostat, “Unemployment statistics,” accessed June 2023.

6 Eurostat, “Euro area annual inflation up to 7.0%,” May 2, 2023.

7 European Central Bank, “Underlying inflation,” lecture by Philip R. Lane, March 6, 2023.

8 Jose M. D. Carravilla, Rolf Epstein, Richard Muschamp, and Pauliina Sandqvist, Room to breathe, room to think: Europe’s CFOs seem to have overcome the crisis mode, Deloitte Insights, May 23, 2023.

9 European Commission, “Spring 2023 economic forecast: An improved outlook amid persistent challenges,” press release, May 15, 2023.

─

3. 일본, 인플레 가속화 → 통화정책 전환 가능성

마이클 울프(Michael Wolf)

딜로이트 투쉬 토마츠(DTTL) 글로벌 이코노미스트

일본 경제는 지난해 하반기부터 경제활동을 완전 재개한 후에도 좀체 반등하지 못했다. 실질 GDP는 2022년 3분기 연율 마이너스 성장을 기록한 후 4분기에는 0.1% 성장하는 데 그쳤다.1 하지만 2023년 들어 경제 모멘텀이 살아나기 시작했다. 기업활동 서베이들은 일본 경제가 지난 1월부터 완만하게 성장하고 있음을 나타내 1분기 실질 GDP 성장률에 긍정적 영향을 미쳤다.2 서비스 부문이 소비지출 회복과 국경 재개방에 힘입어 동력을 회복 중이고, 노동시장도 견조해 올해 임금상승세가 가속화될 것으로 예상된다.

경제활동이 반등하면서 인플레이션이 일본은행의 안정목표치인 2%를 넘어섰다. 지금까지 일본은행은 매우 수용적인 통화정책 기조를 유지하고 있으나, 인플레이션 압력이 지속되면 긴축으로 서서히 돌아서야 할 수도 있다. 또한 공급망 변화로 생산라인 가동 비용이 증가해 인플레이션 압력을 높이고 있다.

일본은행, 완화적 통화정책 기조 유지

일본은행은 지난 4월 금융정책결정회의에서 통화정책을 동결했다. 우에다 가즈오 일본은행 총재는 올해 하반기 인플레이션이 완화될 것이라는 전망에 수용적 기조를 유지한다고 설명했다.3 일본은행이 기저 인플레이션을 파악하는 데 중요한 자료로 활용하는 인플레이션율 가중 중앙값4은 지난 3월 전년비 1%로 떨어졌다.5 이에 일본은행은 인플레이션이 상대적으로 급격하지 않다는 자신감을 얻게 됐다. 게다가 CPI 전년비 상승률은 1월 4.3%를 기록한 후 에너지 가격 하락에 따라 3월 3.2%로 떨어졌다.6

일본은행은 올해 인플레이션이 한층 완화될 것으로 전망하고 있지만, 인플레이션은 예상보다 끈질기게 지속될 수 있다. 대부분 선진국에서도 중앙은행들의 기대와 달리 인플레이션이 좀체 꺾이지 않고 있기 때문이다. 당초 중앙은행 정책결정자들은 인플레이션이 일시적인 것이라 판단해 금리인상을 뒤늦게 시작했다. 예를 들어 미국 근원 인플레이션이 2%를 넘긴 지 1년이 지난 후에야 연준이 금리인상에 나섰다.7 일본 인플레이션은 미국이나 유럽처럼 높지만 않지만, 중앙은행의 개입 없이는 낮아지기 힘들 것이라는 신호들이 나오고 있다.

인플레이션 지속 전망

일본 CPI 상승률은 에너지 가격 하락 영향으로 최근 완화됐다. 식품과 에너지를 제외한 서부지역 근원 CPI는 3월 들어 전년비 2.3% 상승하며 상승세가 가속화됐다. 이 지수는 전월비로도 상승세가 가속화돼 기저효과 때문이 아님을 신호했다. 또한 인플레이션은 모든 품목에 고르게 나타나고 있다.8 지난 3개월간 CPI에 포함되는 항목의 80% 이상이 물가 상승을 기록했다.9 가구, 가정용품, 의류, 의료, 여가 등 거의 모든 품목의 물가의 상승세가 연초부터 가속화됐다. 다만 주택 임대료 상승이 억제돼 인플레이션이 한층 가속화되는 것을 막고 있다. 하지만 주거용 부동산 가격은 지난해 12월 전년비 7.9% 뛰어,10 향후 임대료 상승으로 이어질 수 있다. 이는 전반적 인플레이션 압력을 증가시킬 것이다.

그림 3: 일본 인플레이션율 추이

기대인플레이션도 매우 높다. 지난 2월 가계조사 응답자 중 65.8%가 향후 1년간 물가가 5% 이상 오를 것이라 예상했다. 이는 2004년 집계가 시작된 이후 가장 높은 응답자 비율이다.11 기업들의 기대인플레이션도 높다. 기업조사 결과 평균적으로 향후 3년간 2.3%의 인플레이션율을 예상했다. 이 또한 역대 최고치다.12 특히 중소기업들은 가격을 계속 인상하고 있다고 밝혀, 단기 내 추가 물가 압력으로 작용할 전망이다.

수입물가(9.9%)와 생산자물가(7.2%) 상승률도 1년 전과 비교해 불안할 정도로 높은 수준이다.13 이들 물가 상승률은 앞으로 완화될 수 있지만, 인건비가 고개를 들기 시작했다. 지난 봄 일본 재계와 노동계의 임금협상인 춘투(春鬪)에서 합의된 올해 임금인상률은 평균 3.58%로 1994년 이후 30여년 만에 가장 높은 수준을 기록했다.14 통상 춘투에서 합의된 인상률은 실제 임금 상승률보다 높다. 2022년 4분기의 경우 춘투에서 합의된 인상률은 2.1%였으나 실제 계약상 평균 상승률은 1.6%에 그쳤다. 하지만 이러한 점을 감안한다 하더라도 춘투에서 합의된 인상률이 워낙 높기 때문이 올해 실제 임금 상승률은 3%를 넘어설 가능성이 크다.

임금 상승률이 3%를 넘으면 2%대의 인플레이션을 훨씬 웃돌게 된다. 임금 상승은 노동 생산성이 향상되면 상쇄할 수 있으나, 일본은 노동생산성 향상 속도가 느리다. 서비스부문 노동생산성 증가율은 지난 10년 중 7년간 마이너스를 기록했고,15 제조업부문은 그나마 이보다 양호하지만 지난 10년간 평균 0.5%에 그쳤다. 임금이 3% 상승하는데 노동생산성이 향상되지 않으면, 인플레이션은 2%를 훌쩍 넘을 수 있다. 이렇게 되면 일본은행이 어쩔 수 없이 긴축으로 기조를 바꿔야 한다.

소비수요 강력, 인플레이션 압력 가중

일본 소비수요는 올해 들어 눈에 띄게 강력한 양상을 보이고 있다. 소매판매가 전년비 7.3% 증가하며 증가세가 가속화됐고,16 자동차를 중심으로 소비지출도 두 자릿수 증가율을 기록했다. 임금상승세가 가속화되면서 이번 여름철 수요가 한층 증가할 것으로 예상된다. 실업률이 팬데믹 이전 수준으로 떨어지고 지난 2월 구인건수가 전년비 10% 이상 증가하는 등 일본 노동시장이 견조한 양상을 보이고 있어,17 임금상승 압력을 증가시키고 있다.

또한 지난해 말 팬데믹 관련 제한조치가 해제된 후 폭발한 보복소비가 소비지출의 강력한 동력이 되고 있다. 앞으로는 서비스 부문을 중심으로 소비지출이 추가 동력을 얻을 가능성이 있다. 지난 1월 숙박업소 이용객 수는 2019년 대비 7% 적었고,18 지난 3월 일본을 방문한 외국 관광객 수도 팬데믹 이전보다 3분의 1 이상 적었다. 하지만 경제 정상화가 지속되면 호텔과 항공, 외식 등 관광 관련 서비스 수요가 상방 흐름을 보일 것이다. 이는 서비스 부문 인플레이션 압력을 증대시킬 것으로 전망된다. 이미 외식 물가와 항공료는 전년비 각각 7.6% 및 5.3% 오른 수준이다.

─

1 Japan’s Cabinet Office, via Haver Analytics.

2 S&P Global data, via Haver Analytics.

3 Megumi Fujikawa, "BOJ Gov Ueda: Will continue monetary easing for now, with inflation to start slowing down soon," Wall Street Journal, April 23, 2023.

4 인플레이션율 가중 중앙값(weighted median inflation rate)은 가격 변동의 중간 또는 분포상 약 50번째 백분위수에 있는 상품의 인플레이션율을 뜻한다. 변동성이 높은 에너지 물가의 영향을 많이 받는 CPI와 달리 기저 인플레이션을 더욱 정확히 추적할 수 있다.

5 Bank of Japan, via Haver Analytics.

6 Japan’s Ministry of Internal Affairs and Communications, via Haver Analytics.

7 US Bureau of Labor Statistics; Federal Reserve Board.

8 Ibid.

9 Bank of Japan, via Haver Analytics.

10 Japan’s Ministry of Land Infrastructure, Transport and Tourism, via Haver Analytics.

11 Japan’s Cabinet Office, via Haver Analytics.

12 Bank of Japan, via Haver Analytics.

13 Ibid.

14 Japan Times, “Japan unions win biggest pay hikes in 30 years, interim tally shows,” April 5, 2023.

15 Japan Productivity Center for Socioeconomic Development, via Haver Analytics.

16 Japan’s Ministry of Economy trade and Industry, via Haver Analytics.

17 Japan’s Ministry of Health Labor and Welfare, via Haver Analytics.

18 Japan’s Ministry of Land, Infrastructure, Transport and Tourism, via Haver Analytics.

─

딜로이트 글로벌 이코노미스트 네트워크

딜로이트 글로벌 이코노미스트 네트워크(Deloitte Global Economist Network, DGEN)는 다양한 이력과 전문성을 지닌 이코노미스트들이 모여 시의성 있고 흥미로운 콘텐츠를 생산하는 그룹이다.